CABA que exenciones hay vigentes:

Exención en ingresos brutos para prestación de servicios, puede llegar al 100% de Ingresos Brutos en 2026 si no tenes deuda previa

Desde enero 2026 se implementó el Monotributo Unificado en CABA que trae beneficios de simplicidad pagando en un solo vencimiento monotributo e ingresos brutos, además no te hacen retenciones de impuestos y no debes presentar ddjj.

Pero además de ello, hay actividades que están exentas de ingresos brutos.

la exención total o la reducción gradual de la carga tributaria es para prestadores de servicios no profesionales .Entre estos servicios figuran plomería, electricidad y gas, peluquería, centros de estética, administración de consorcios, fotografía y limpieza, entre otros.

Bonificación del 100%: para las tres categorías más bajas del Monotributo Unificado (A, B y C). Estos contribuyentes no pagan el componente local del Impuesto sobre los Ingresos Brutos.

Bonificación del 75%: Para las siguientes cinco categorías (D, E, F, G y H).

El beneficio se aplica de oficio (automáticamente), pero es indispensable no registrar deuda en el tributo. Si tenés deuda, perdés la bonificación y debés pagar el monto fijo completo.

Exención para profesionales universitarios

Recordemos que los profesionales universitarios con títulos de carreras de más de 4 años, están exentos de iibb en CABA

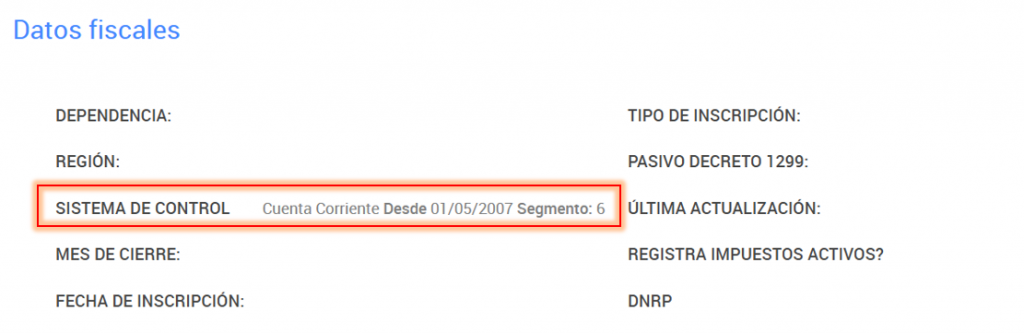

- En el monotirbuto unificado, el sistema detecta automáticamente la exención y no incluye el pago de iibb

Pero para gozar de este beneficio, recomendamos estar inscripto en el Registro de Profesionales Autodeclarados Exentos de AGIP para evitar que el sistema liquide el impuesto local por error. Además, hay que estar matriculado en el colegio respetivo en caso de que la profesión tenga matriculación.

Qué otras exenciones hay

En la ciudad de Buenos Aires también hay beneficios en otros regímenes, previos a la implementación del Monotributo Unificado:

- El Monotributo Social se mantiene la exención total de Ingresos Brutos para quienes están en este régimen, siempre que no superen los límites de la Categoría A.

- Actividad Primaria y Cooperativas también mantienen sus beneficios previos de exención, integrándose al sistema unificado con costo local cero.

EXENCION DE PAGO DE ABL A GASTRONOMICOS

La Ciudad de Buenos Aires (CABA) estableció la exención del pago de ABL e Impuesto Inmobiliario para hoteles, restaurantes, bares y locales gastronómicos durante el primer semestre de 2026 (enero-junio). El beneficio debe solicitarse a través de la plataforma TAD (Trámites a Distancia) antes del 31 de marzo de 2026. Es para propietarios e inquilinos también

Detalles claves de la exención (2026):

- Alcance: Incluye hoteles, restaurantes, bares, heladerías y locales gastronómicos afines.

- Período: Aplica para el primer semestre de 2026 (retroactivo al 1/1/26).

- Trámite: No es automático. Debe gestionarse vía TAD (Trámites a Distancia) antes del 31/3/2026.

- Requisitos: La actividad debe estar debidamente declarada y codificada (NAES) y desarrollarse en el inmueble solicitado.

- Pagos anticipados: Si ya se abonó el pago anual, el Gobierno de la Ciudad generará un crédito fiscal para próximos periodos

EXENCION DE ABL EN CABA PARA INSTITUTOS y servicios que atienden a discapacitados

Como novedad en el código fiscal 2026 de la ciudad de buenos aires, quedaron exentos de ABL, según Ley 6926 código fiscal AGIP 2026 – articulo 32

Es para los Prestadores comprendidos por la Ley Nacional 24.901 de discapacidad

Están exentos del pago de los tributos

Las instituciones que brindan las prestaciones de habilitación, rehabilitación, preventivas,

terapéuticas educativas, educativas y/o asistenciales, conforme los términos de la Ley

Nacional 24.901,

Requisitos:

1. Se hallen inscriptas en el “Registro Nacional de Prestadores de Servicios de Atención a Personas con Discapacidad”

2. La institución se encuentre habilitada

3. El inmueble se destine exclusivamente a la prestación de los servicios

contemplados en la Ley Nacional 24.901.

4. es para propietarios o inquilinos también

www.estudiopiacentini.com.ar