¿Te devolvieron el impuesto de sellos en tus tarjetas de crédito en CABA?

Los porteños deben ya estar recibiendo la devolución del impuesto de sellos para los gastos con tarjeta de crédito, devolverán por lo pagado entre el 22 de diciembre de 2022 hasta el 9 de marzo de 2023.

La Ciudad de Buenos Aires había establecido un régimen de percepción del Impuesto de Sellos respecto de las liquidaciones o resúmenes periódicos de las tarjetas de crédito con cierres a partir del 01/01/2021.

La alícuota a aplicar era del 1,2% sobre el titular de la tarjeta de crédito que se encuentre radicada en la Ciudad Autónoma de Buenos Aires.

La percepción la veías en tu resumen de tarjeta y debías pagarlo al momento de efectuar el pago de la liquidación o resumen, ya sea de forma total o parcial.

El Gobierno de la Ciudad de Buenos Aires anunció en marzo 2023 que devolverá los importes cobrados por el Impuesto a los Sellos a las tarjetas de crédito cobrados durante el período que va desde que la Corte Suprema falló a favor del reclamo porteño contra el Gobierno nacional por la quita de fondos de la Coparticipación.

El reintegro de estos importes será por el período que abarca desde el 22 de diciembre de 2022, día en que se publicó el fallo, y el 10 de marzo de 2023, el día en que se derogó el impuesto.

¿Cómo pedir la devolución?

Cabe destacar que no será necesario realizar ningún trámite para recibir la devolución, sino que se hará de forma automática.

¿Dónde voy a ver reflejada la devolución?

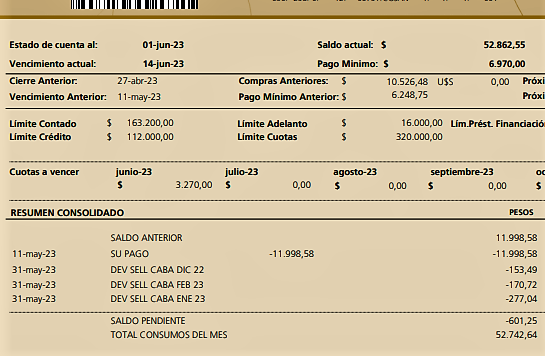

La devolución del dinero se verá reflejada en el resumen de la tarjeta, donde va a figurar como un saldo o crédito a favor para utilizar luego en el pago de la misma.

¿Cómo calcular lo que me van a devolver?

Cada usuario podrá estimar cuánto recibirá por los montos retenidos durante la vigencia de la ley, calculando que la alícuota del impuesto fue de 1,2% sobre el total de las compras realizadas en ese período. El detalle exacto de lo retenido en esos meses se puede consultar en los resúmenes de las tarjetas donde está identificado bajo el concepto de “Impuesto a los sellos”.

Ya podes ver en tus resúmenes de cuenta el monto en negativo de lo que te están devolviendo, sino te lo devuelven, llama a tu tarjeta y pregunta el motivo.

Historia: porque había impuesto de sellos en las tarjetas en CABA.

Cuando la ciudad perdió puntos de participación en coparticipación, decidió financiarse con este nuevo impuesto que creo en 2021, ahora ya está derogado.

Pero aún hay 16 provincias que cobran impuesto de Sellos por las tarjetas de crédito y algunas a tasas superiores que CABA, como Córdoba y Mendoza, mira el detalle:

Córdoba y Mendoza, cobran una alícuota de 1,5%.

La provincia de Buenos Aires, Chubut y San Luis, con 1,2%.

Tucumán, con 1%.

Jujuy, 0,1%; San Juan, 0,44%, y Tierra del Fuego, con 0,6%, respecto de la tasa del impuesto.

Entre Ríos, con una alícuota de 1%.

Formosa, con 0,3%.

Santa Fe, 0,1%.

Río Negro cobra $195 por el contrato de la tarjeta y por cada una de sus renovaciones.

Estudio Piacentini