Que hacemos con el Sac 2024 y las retenciones de ganancias

IMPUESTO A LAS GANANCIAS: ¿SIGUE EXENTO EL SUELDO ANUAL COMPLEMENTARIO?

Estando a la puerta del mes de junio del corriente año, surgen ciertas dudas respecto a la exención que aplica al sueldo anual complementario (SAC) previsto por el artículo 26, inciso z), de la ley de impuesto a las ganancias desde el año 2021. Las abundantes actualizaciones y modificaciones que ha sufrido la norma, sumado al proyecto de ley que se analiza en estas horas en el Congreso, generan incertidumbre acerca de la forma de aplicar el beneficio previsto por la ley.

UN POCO DE HISTORIA

Recordemos que dicha disposición establece que, cuando el salario bruto promedio del empleado sea inferior a un determinado importe, el SAC se encuentra exento del impuesto a las ganancias. Tenga presente el lector que, para calcular el sueldo bruto promedio, debe considerarse la totalidad de conceptos devengados durante el ejercicio, excepto el propio SAC.

Si bien dicha disposición originalmente se estableció con carácter anual, el aumento de la tasa de inflación obligó a actualizar el valor tope previsto a fin de evitar que quedara obsoleto ante el aumento de sueldos fijado en paritarias. Dicha actualización se caracteriza por ser semestral, fijando valores diferentes para cada semestre.

Veamos el año 2023:

Para el primer semestre del 2023, dicho valor fue fijado por el decreto 336/2021 en $ 880.000. El Poder Ejecutivo tenía la facultad de fijarlo, ya que le fue delegada dicha facultad por el artículo 67 de la ley 27701 (ley de presupuesto 2023).

A su vez, mediante el decreto 473/2023, ya no se fija un valor en pesos, sino que se declara exento el SAC siempre que el sueldo bruto promedio del semestre fuese igual o inferior a 15 salarios mínimos, vitales y móviles (SMVM), lo que implica un valor para el segundo SAC de $ 1.980.000 (se tomó el valor vigente al mes de octubre de 2023 para el SMVM).

MONTO VIGENTE EN LA ACTUALIDAD

Pero el decreto 473/2023 dice que se fija dicho valor “solamente para el segundo semestre del período fiscal 2023”, por lo que no se modifica el valor previsto en la ley de impuesto a las ganancias en forma permanente, sino solamente para dicho semestre.

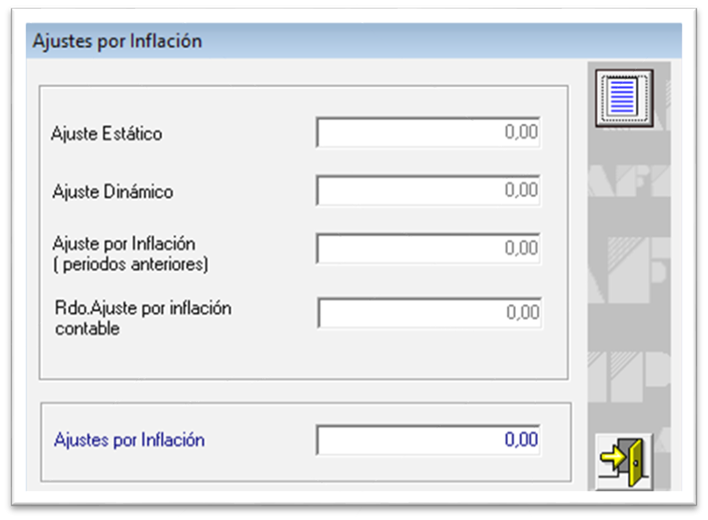

Por lo tanto, para el primer semestre del 2024 dicho valor surge del monto previsto originalmente en la ley, ajustado por la variación de la remuneración imponible promedio de los trabajadores estables (RIPTE) entre octubre y octubre de cada año; por lo tanto, para el primer semestre de 2024 dicho monto es de $ 974.516 (valor confirmado por el Dict. IF – 2024 – 22711153 de la Dirección Nacional de Impuestos del 4/3/2024). Este dictamen de la Dirección Nacional de Impuestos realiza aclaraciones respecto a la aplicación del impuesto cedular a las altas rentas -vigente a partir del 1/1/2024-, pero también especifica el importe a tener en cuenta como tope para la aplicación de la exención bajo análisis, a la vez que recuerda que sigue vigente la obligación de incrementar en una doceava parte del sueldo la base imponible para el cálculo de la retención del impuesto [RG (AFIP) 4003-E] sobre los sueldos.

Es decir que para el 2024 el importe bajo análisis es menor que para el 2023.

APLICACIÓN ACTUAL DEL RÉGIMEN

Recordemos que a partir del 1 de enero de 2024 rige el impuesto cedular a las altas rentas, como comentara previamente, y ciertamente esta exención sigue vigente. Pero tenga en cuenta el lector que para que el sueldo se encuentre gravado por el impuesto cedular, el valor bruto del mismo debe superar los 15 SMVM. Es decir, la suma de $ 2.340.000 por mes acumulado.

Por lo tanto, de hecho, si el sueldo del trabajador queda sujeto a la retención del impuesto a las ganancias, significa que la exención sobre el SAC no aplica, ya que su sueldo es superior al tope previsto por el inciso z) del artículo 26 de la ley que, como ya expuse, asciende a $ 974.516.

¿Significa esto que la exención que estamos analizando es letra muerta? NO. Hay sueldos que quedan por fuera del impuesto cedular: sueldos de directores de sociedad anónima y cargos equivalentes en otras sociedades (socios gerentes de SRL, por ejemplo), legisladores y altos cargos del Poder Ejecutivo, tanto Nacional, Provincial y de la Ciudad Autónoma de Buenos Aires, entre otros.

Estos sueldos excluidos del impuesto cedular tributan bajo el régimen general cuyo umbral para pagar el impuesto es mucho más bajo. Esto implica que la exención claramente es aplicable para estos sueldos que pueden tributar ganancias a partir de un importe sensiblemente menor.

Esta es la situación actual al momento en que escribo estas líneas.

PERSPECTIVA 2024

Pero (siempre hay un pero) tengamos presente que el proyecto de ley (“Medidas paliativas y relevantes”) que se encuentra actualmente con media sanción de la Cámara de Diputados, y bajo análisis en las comisiones del Senado, deroga la exención del SAC prevista por el inciso z) del artículo 26 de la ley y también deroga el régimen cedular aplicable a los altos ingresos.

Por lo tanto, si la ley es sancionada antes del 30 de junio de 2024, nos encontraremos con que el SAC quedará gravado para todos los empleados, sin importar el sueldo que cobren, lo que tendrá influencia en la retención a aplicar con el aguinaldo. A esta altura del año, deberíamos tener una idea más clara de cuál será la retención a practicar cuando se pague el SAC del primer semestre, pero quedamos a la espera de la decisión del Poder.

AUTOR : HERNÁN M. D’AGOSTINO

FUENTE Editorial Errepar

.png)